チャットレディも確定申告は必要!無申告は非常に危険-チャットレディ求人コラム

でも、「初めてなので何をしたらいいのかよくわからない」という方もいますよね。

そこで今回は、チャットレディの確定申告について解説していきたいと思います。

これを読めば、あなたが今後何をすればいいのかがわかります!

ぜひチェックしてみてくださいね!

目次

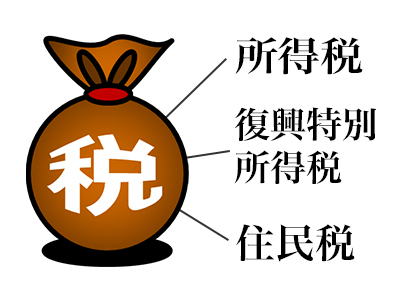

チャットレディで得た所得にかかる税金

そもそも確定申告とは、チャットレディの仕事で得た所得にかかる税金を役所に申告することです。

では、具体的にはどんな税金を支払うことになるのでしょうか?

3つの税金

所得税とは、個人の所得にかかる税金のことを指します。会社で給料を得ている人、個人事業主として利益を得ている人など、「収入を得た人」すべてが払うお金です。

この所得税は、国が定めた計算法(累進課税制)を使って計算します。

所得が195万円以下の場合の所得税は5%ですが、195~330万円以下になると10%とかかる税金が増えます。

税率に関しては下記を参考にしてみてください。

・~195万円以下……5%

・195万円~330万円以下……10%

・330万円~695万円以下……20%

・695万円~900万円以下……30%

次に覚えておきたいのが「復興特別所得税」です。

この名前からわかるように、東日本大震災の復興のために使われる税金です。

こちらは2037年まで、すべての納税者……つまり所得税を払う義務がある人全員が対象者となります。

計算方法は、【個人の所得税×2.1%】です。

ポイントは所得税に対してかかるものだということ!

所得(収入)にかかるものではないので、計算する際は気を付けてくださいね。

押さえておきたい税金、3つ目は「住民税」です。

住民税は、自分の住んでいる地域(市区町村)に払う税金ですね。

「所得割」「均等割」など複数の種類で構成されており、「所得割」は前年度の収入から計算されます。

よって、「チャットレディで収入が増えれば、住民税も増える」と覚えておきましょう。

所得税の申告・納税手続き=確定申告

対象となるのは個人事業主や自営業(フリーランスなども)、それから経営者や不動産所得を得ている人など「会社に属していない人」です。

チャットレディは会社員ではないので、確定申告が必要なんですね!

ちなみに、「チャットレディは年末調整してもらえないの?」と思われている方もいらっしゃると思うので、ここで簡単に年末調整について説明させていただきます。

年末調整の目的は「返還手続き」です。

会社に所属している人は、毎月支払われる給料から所得税が天引きされます。

しかし、この所得税は前年度から計算した「仮の額」であるため、少し多く払っていることがあります。

これを解消するため、「正しい所得税」を計算して「還付手続き=年末調整」を行うのです。

チャットレディは会社員ではないこと、月々の収入が変化することから、年末調整は行われません。

チャットレディの確定申告例を見る

確定申告の基本をまとめたところで、実際のチャットレディの確定申告の例を見てみましょう。

ここでは「副業チャットレディ」「本業チャットレディ」「主婦・学生チャットレディ」の3パターンで説明します。

OLが副業でチャットレディをしている場合

しかしこれは、本業の場合のみ適用されるルールなんです。

副業チャットレディの場合、上のルールは当てはまらないんですね。

じゃあどういう条件なのかというと、本業で「基礎控除」が適用されている関係で、所得金額が20万円を超えた場合、確定申告が必要になります。

逆に、チャットレディで得た報酬が20万円以下なら確定申告の必要はありません!

用意するものは以下のとおりです。

・源泉徴収票

・経費計上のための領収書(該当者のみ)

・確定申告書(国税庁のHPでダウンロード可)

なお、副業を知られたくない場合は「住民税に関する事項」という欄にある「自分で納付」に〇をしましょう。

本業でチャットレディをしている場合

(ちなみに「所得金額が48万円を超えた場合」というルールはありますが、月4万円で生活するというのは現実的ではないため、ここでは「確定申告する」という前提でお話を進めます)

用意するものは以下のとおりです。

・源泉徴収票

・経費計上のための領収書

・確定申告書(国税庁のHPでダウンロード可)

・医療控除申請のための領収書

本業チャットレディの場合、医療控除を申請することができます。

そのため病院にかかった際に発行される領収証は、必ず取っておきましょう。

主婦や学生がチャットレディをしている場合

また、チャットレディ以外のアルバイトをやっている場合、そちらで年末調整をしてもらえると思いますが、チャットレディの所得が20万円を超える時は確定申告が必要となります。

このように、基本的には「OLの副業の場合」と同じですが、注意したいのは「扶養」です。

扶養に入っている方が130万円以上の収入を得ると社会保険の扶養から外され、ご家族の勤め先にも副業の通知が行われます。

用意するものは以下のとおりです。

・源泉徴収票

・経費計上のための領収書(該当者のみ)

・確定申告書(国税庁のHPでダウンロード可)

経費としてチャットレディが計上できるものは?

経費は収入から引くことができるので、支払う税金を抑えたい方は要チェックですよ!

とはいえ、どんなものが経費になるのかよくわからない……という方も多いはず。

ここでは「計上できるもの」についてまとめてみました。

経費として計上できるもの

チャットレディが経費として計上できるものは、以下の8種類です。

・美容費……コンタクトレンズや化粧品など。整形費用は含まれません。

・通信費……インターネット利用料金、スマートフォン利用料金

・家賃、水道光熱費〈在宅チャットレディのみ〉……自宅を職場としているため計上可能

・旅費交通費〈通勤チャットレディのみ〉……交通費

・消耗品費……照明器具、椅子など

・会議費、接待交際費……カフェ利用料金など

・新聞図書費……雑誌など

経費計上のためにすべきこと

領収証をなくしてしまった場合でも、クレジットカードの明細で計上可能な場合があるので、そちらもしっかり保管しておきましょう。

在宅の場合

ひとつ例を挙げましょう。

在宅チャットレディの場合、いわば家が職場になるわけですが、その光熱費などを丸ごと経費にするのは難しいんですね。

この場合、1日24時間のうち何割を仕事で使ったかで計算します。

たとえば1日3時間チャットをした場合、24時間のうち8分の1、つまり12.5%となります。

したがって経費として計上できるのは光熱費の12.5%ということになるわけです。

チャットレディの確定申告手順について

ここでは、確定申告の手順について説明します。

申告の方法を決める

確定申告は「青色申告」「白色申告」という2つの方法があります。

青色申告

経費、収入を細やかに記載する必要がある。

事業所得や不動産所得、山林所得がある人向け。

青色申告特別控除として最大65万円の控除を受けることができるが、記載が細やかで難しい。

白色申告

青色申告に比べると記載が簡単。

青色申告特別控除を受けることはできない点がデメリットとなるが、記載項目がシンプルで初心者向け。

というわけでチャットレディの場合、ほとんどの方が「白色申告」を申請することになると思います。

理由は、所得の種類が「不動産所得」「事業所得」「山林所得」のいずれにも該当しないためです。

そのため、ここではあまり難しいことを考えず「白色申告をすればOK」と思っていただければ大丈夫です。

収支の計算をして必要書類の作成・提出する

確定申告をするために必要な書類は、次の3つです。

・確定申告書に添付する各種関係書類

・収支内訳書

「確定申告書に添付する各種関係書類」には、マイナンバーカードと本人確認書類の写しが必要です。

「収支内訳書」は、日々のお金の動きを記録したものと覚えておけばOKです。

白色申告は青色申告と異なり、かなり簡易的になっていますが、「いつ」「どこで(取引先相手、仕入先)」「いくら」を使ったか、またどういった経費(交通費など)を使用したか……などをわかるようにしておくと後から困ることがありません。

そのためにも、

「仕事のときに使うクレジットカードは1種類のみと決める」

などを徹底するようにしましょう。

この収支内訳書の記録方法は自由ですが、領収書などは現物が必要です。

ファイルやクリップ、日記帳を用意するなどして、しっかり保管するようにしてください。

ちなみに、申告書類の提出期間は《2月16日~3月15日》です。

余裕を持って作成するようにしましょう。

e-Taxは国税庁が用意している専用サイトで、質問形式で申告書を作成してくれるうえ、送信(申告)までサイト内で行うことができます。

操作は簡単で、画面に出てくる質問を回答していくのみ!

しかし「うまくいかない」「どうしても不安」という方は職員がいる税務署に訪れることをおすすめします。

税金の納付

提出が済んだら最後は「納付」です。以下の方法で納付を行いましょう。

・コンビニで納付(現金のみ)

・スマホアプリを使って納付(専用のwebサイトを使用。スマホ決済のチャージ払いにて納付)

・クレジットカードで納付(専用のwebサイトを使用。「クレカ払い」にて納付)

・振替納付(事前手続きが必要。口座振替で納付)

・ダイレクト納付(e-tax利用者のみ。口座振替にて納付)

・電子納税(e-tax利用者のみ。ネットバンキングかATMで納付)

期限は3月15日です。

お忘れのないよう注意してくださいね。

無申告だと危険?ペナルティがある

「申告しなくても大丈夫でしょ」と思われている方もいらっしゃるかもしれませんが、「無申告」は非常に危険です。ここでは無申告の場合どうなるのか、まとめてみました。

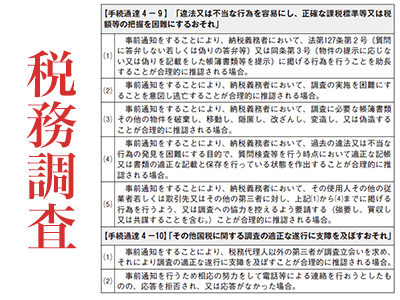

確定申告を怠っていると調査票が送られてくることも

この調査票、つまり税務調査のお知らせを受けた場合、3~5年分の資料を作成し、税務署に足を運ぶことになります。

なお、調査票が送られる時点で税務署は「ほぼクロ」と認識しているため、逃れることはできないと考えていたほうがよいでしょう。

無申告であることを指摘された場合、「無申告加算税」が加算されます。

そう、いわばペナルティです。

無申告加算税は納付すべき額の15~20%と設定されており、チャットレディとしての稼ぎが多ければ多いほど重くのしかかります。

さらに、期限内に納付ができない場合は「延滞税」が加算されるので、注意が必要です。

チャットレディへの税務調査は増加傾向

チャットレディという業種は非常に高収入であるうえ、無申告者が多いという事実があるため「調査対象になりやすい業種」になっているといいます。

そのため、金額にかかわらず「稼いだら申告する」のがいちばんです。

これがあなたの生活、家族などを守ることにつながります。

まとめ

いかかでしょうか。

「とてもじゃないけどそんな暇がない」

そんな方もいらっしゃると思いますが、無申告のままでいることは非常に危険です。

どうしても難しい場合は、

・お近くの税務署に相談する

などして、対策しましょう。ぜひ参考にしてみてくださいね!